Как ДМС повышает лояльность сотрудников: правила выбора правильного страхового пакета

(Голосов: 12, Рейтинг: 5) |

Из этого материала вы узнаете:

- Ценность полиса ДМС в глаза сотрудников

- Минусы оформления ДМС для сотрудников

- Пошаговая инструкция по внедрению ДМС в компании

- 4 совета по повышению лояльности сотрудников с помощью ДМС

-

Шаблон KPI для менеджера по продажам

Скачать бесплатно

Сегодня забота о своем здоровье уже не ограничивается редкими походами в поликлинику по прописке. В обществе растет понимание – чтобы быть здоровым, нужно стремиться к этому, уделять время диагностическим и профилактическим процедурам. ОМС очень сильно ограничено в этом плане, в отличие от куда более интересного страхового инструмента – добровольного медицинского страхования.

В крупных городах ДМС является неотъемлемой частью соцпакета при приеме на работу и хорошим мотивирующим фактором. Продуманный страховой пакет не только мотивирует работников оставаться в компании, но и лучше выполнять возложенные на них задачи. О том, как ДМС повышает лояльность сотрудников, как правильно выбрать и оформить полис, вы узнаете из нашего материала.

Ценность полиса ДМС в глазах сотрудников

Любая компания заинтересована в своих достижениях, которые складываются из ряда факторов: безупречной репутации, высокой прибыли, а также заинтересованности персонала. Сегодня одним из способов поднять уровень мотивации работников является наличие корпоративного полиса ДМС, повышающего лояльность сотрудников.

Сегодня ценность полиса ДМС в глазах сотрудника приобрела особую значимость. Уверенность в завтрашнем дне, наличие социального пакета оказывает большое влияние на продуктивность выполнения сотрудником работы, с этим связан рост спроса на страхование.

Такого рода проявление заботы работодателя о подчиненных всегда является привлекательным фактом, кроме того, положительно сказывается на репутации компании. Для кандидатов-соискателей наличие полиса ДСМ является важным критерием при выборе работодателя. Оплата компанией ДМС в условиях нестабильной экономики и рыночной конкуренции повышает мотивированность среди работников.

На сегодняшний день, наличие полиса ДМС уже не выглядит таким необычным, а напротив, воспринимается как необходимый элемент корпоративной этики, особенно это наблюдается среди среднего и высшего звена. И наоборот, отсутствие страховки ДСМ наносит удар по репутации организации.

Работодатели стремятся повысить ценность полиса ДМС в глазах сотрудника. Для этих целей в страховой пакет включают дополнительные услуги, такие как распространение полиса на всех членов семьи или дорогостоящее лечение за рубежом. Довольно часто заболевший сотрудник ждет помощи от руководства. Такие случаи ставят работодателя перед выбором: сделать всё, чтобы работник опять был в строю компании, при этом оплатив лечение, или лишиться ценного специалиста.

Для того чтобы избежать такой непростой дилеммы, стоит заранее позаботиться о покрытии лечения посредством ДМС. Хорошим вариантом станет возможность проведения регулярных медицинских осмотров за счет полиса ДМС. Такая практика позволит обнаружить заболевание на первых этапах развития.

Стоит отметить, что забота компании о своих сотрудниках более выгодна, чем кадровая текучка и отсутствие хороших специалистов. Наличие полиса ДМС повышает лояльность сотрудника, с одной стороны, и позволяет компании нормально функционировать без сбоев в работе – с другой. Связано это с тем, что плановые медицинские осмотры, своевременное оказание медицинской помощи не выбивает сотрудника из привычного ритма работы.

Компания в результате сможет сэкономить на страховых листах и больничных. Таким образом, наличие социального пакета дает уверенность работнику в завтрашнем дне, а значит, благотворно повлияет на продуктивность их работы.

Минусы оформления ДМС для сотрудников

Но отрицательные моменты есть у любого явления, как бы хорошо оно ни было. И у добровольной медицинской страховки имеются свои минусы.

К первому, и самому весомому, недостатку относятся финансовые траты. Если компания маленькая, финансовый оборот незначителен, то оформление полисов ДМС для всех своих сотрудников может стать неподъемной статьей расходов. Второй минус связан с тем, что оформление ДМС достаточно длительный процесс. К тому же, если в организации высокая текучесть кадров, для вновь принятых сотрудников постоянно приходится оформлять полис.

В итоге выгода размывается, получается, что такая страховка оказывается неоправданной для предприятия.

Пошаговая инструкция по внедрению ДМС в компании

Наличие ДМС в компании влечет за собой немалые траты. Потому как обходится в 40-50 тыс. рублей в год на каждого работника. Однако, имея ДМС, можно не только повысить лояльность сотрудников, но и получить налоговые льготы, своего рода приятный бонус для работодателя. Например, платежи за страховки не облагаются налогами, а еще их можно учитывать в расходах как на общей системе, так и на упрощенке.

Процесс внедрения в компании ДМС начинается с выбора подходящей страховой компании и оформления с ней договора. Стоит подробно рассмотреть вопрос, касающийся выбора партнера по ДМС, чтобы оформлять страховые полисы.

Шаг 1. Выберите страховую компанию.

Необходимо заключить договор со страховой компанией, которая и занимается оформлением полисов. При выборе страховщика не стоит гнаться за дешевизной, так как за этим стоит узкий круг оказываемых услуг и медицинских учреждений: сотрудники просто не смогут воспользоваться таким ДМС, а ваши деньги будут потрачены впустую.

Чтобы найти надежного партнера по страхованию, сроит обратить свое внимание на ряд критериев:

- Количество медицинских учреждений, взаимодействующих с компанией. Правило здесь предельно простое: чем больше учреждений работают со страховой компанией, тем удобнее для сотрудников. Речь идет в том числе о доступности местоположения медицинской организации, удобнее, чтобы клиника находилась недалеко от дома.

- Обратить свое внимание стоит и на срок лицензии страховой компании. Эти организации должны размещать на своих сайтах информацию относительно лицензии. Если разрешительные документы выданы на неограниченный срок, то вы имеете дело с надежной страховой компанией.

- Кратковременное лицензирование на период 1-2 года может иметь свои подводные камни, такие как долги перед налоговой или клиентами. В таком случае это может грозить расторжением договора ДСМ и, как следствие, поиском нового страховщика.

- Перечень медицинской помощи, обычно спектр услуг определен, в него включаются:

- амбулаторная помощь;

- экстренная госпитализация;

- вызов врача на дом.

Возможно за отдельную плату предоставление более широкого круга услуг, в который будут включены: стоматологическая помощь, телемедицина и страхование в поездках по России и за границу.

Шаг 2. Заключите договор со страховой компанией.

Вторым шагом на пути к оформлению ДМС и повышению лояльности сотрудников является заключение соответствующего договора. Существенными его условиями станут:

- виды медицинских услуг;

- список медицинских учреждений;

- перечень страховых случаев;

- стоимость услуг компании.

Количество медицинских услуг, которые будут оказаны, клиники, указанные в страховке, — это факторы, непосредственно влияющие на итоговую цену ДМС. Диапазон стоимости ДМС варьируется и может составлять от 15-20 тыс. рублей, если речь идет только об оказании амбулаторной помощи, а средняя цена ДМС нередко доходит до 30 до 50 тыс. рублей в год на одного сотрудника. Выбор остается за работодателем на основе его финансового положения.

У руководства предприятия всегда есть возможность заключить ДМС не с одной, а с несколькими страховыми компаниями. Встречаются случаи отдельных договоров на оказание разных видов медицинской помощи или консультирования: можно отдельно договориться на амбулаторную помощь и отдельно — на страхование в поездках, телемедицину (онлайн-консультации врачей).

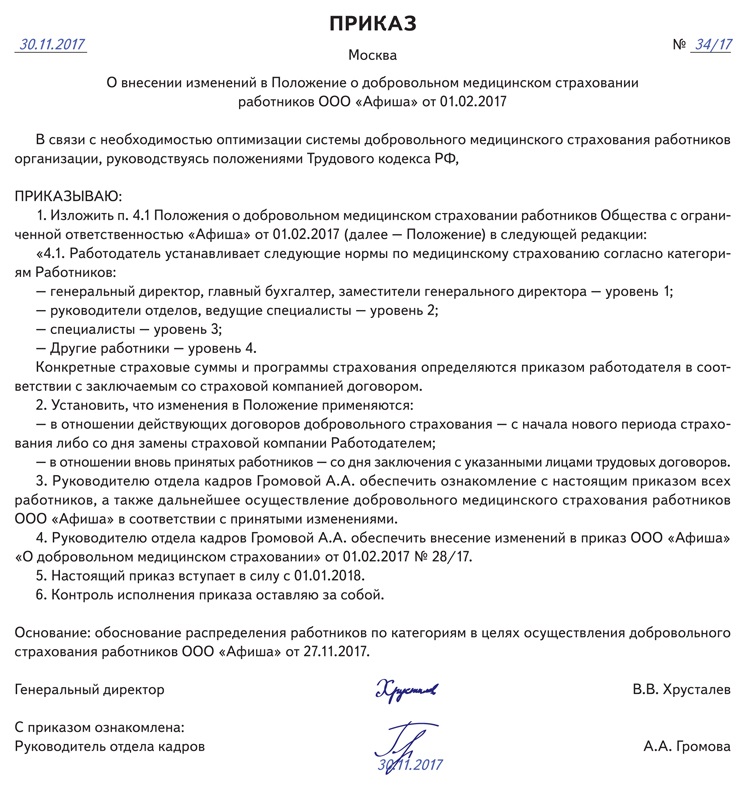

Шаг 3. Оформление локального нормативно-правового акта для организации ДМС для сотрудников – это может быть приказ или распоряжение.

Так как организация ДСМ относится к внутренним вопросам предприятия, то оформляется эта процедура локальным нормативно-правовым актом. Главное нужно указать:

- основания получения ДМС (этот критерий определяет работодатель, например стаж в компании, город работы);

- сотрудников, за которыми закрепляются обязанности по ведению ДМС;

- порядок и сроки оформления страховых полисов;

- название и реквизиты страховой компании.

Вариантов правильного оформления внутреннего акта (приказа или распоряжения) по ведению ДМС может быть несколько: первый – закрепление в приказе или распоряжении всей необходимой информации о ДМС; второй – издание двух локальных актов, один из которых представляет собой общий небольшой приказ или распоряжение, а другим подробно описывают правила, порядок действий и круг ответственных за ведение ДМС лиц. При этом оба варианта оформления документации являются правильными и не имеют оснований для наложения штрафа контролирующим органом.

Текст приказа, распоряжения, оформляется по определенным правилам, с использованием сложного юридического языка и правовых конструкций. Для облегчения понимания правил функционирования ДМС работодателю следует составить понятные для сотрудников памятки, в которые нужно включить все важные сведения о страховании:

- контактную информацию (email и номер телефона) ответственного сотрудника;

- контакты и адреса офисов страховой компании;

- перечень оказываемых медицинских услуг;

- список клиник.

Что касается юридических документов, издаваемых организацией по ДМС, работодателю стоит ознакомить с ними сотрудников под подпись. А вот памятки-правила ДМС надо разместить на видных местах: стендах, раздать каждому сотруднику лично. Какие бы документы вы ни приняли, ознакомьте с ними сотрудников под подпись.

Шаг 4. Оформите льготы за страхование сотрудников.

Работодатели, оформляющие ДМС, не только повышают лояльность своих сотрудников, но и приобретают отдельные налоговые льготы. Такой подход является приятным бонусом для организации. Стоит рассмотреть их подробнее:

- Взносы по ДМС не подлежат налогообложению. Связано это с тем, что деньги выплачиваются страховой компании, а не сотруднику, к тому же платежи по ДМС не облагаются обязательными взносами в ПФР, ФСС и ФОМС.

- Взносы включают в состав расходов. Платежи по ДМС можно учитывать как на общей, так и на упрощенной системе, соблюдая следующие условия:

- сотруднику оформили ДМС на срок от одного года;

- страховой взнос за сотрудника — не больше 6 % годового оклада.

Например, если сотрудник зарабатывает 50 тыс. рублей в месяц, страховой взнос не должен превышать 36 тыс. рублей в год.

4 совета по повышению лояльности сотрудников с помощью ДМС

Совет № 1: не стоит игнорировать мнение сотрудников.

Сколько сотрудников, столько и мнений. Как бы ни старался работодатель предусмотреть все пожелания коллег при заключении единого ДМС, сделать это будет очень трудно.

Связано это с тем, что одни привыкли лечиться и получать медицинское обслуживание только в клиниках премиум-класса, другие в первую очередь думают не о себе, а о здоровье детей, близких родственников, поэтому и хотели бы, чтобы страховка распространялась на них. Третьи вообще предпочитают включить в страхование как можно больше услуг, при этом готовы доплатить. Для четвертых же страхование является не таким значимым фактом, ведь они всегда проходят лечение в знакомых им клиниках и не собираются переходить к другим специалистам.

Очень трудно подстроиться под все желания и учесть все потребности сотрудников в отношении ДМС, как правило, компания имеет единый подход к формированию соцпакета.

Безусловно, индивидуальные соцпакеты для каждого сотрудника организации — это идеальное решение, которое способствует повышению лояльности сотрудников, и ДМС здесь играет не последнюю роль. Но такое удовольствие стоит недешево, поэтому страховые компании стараются по возможности персонализировать программы, предлагать клиентам гибкие льготы и инструменты для работы с ними. Например, сейчас в том направлении строит деятельность компания Allianz.

Один из способов – оформление ДМС для разных групп сотрудников. Ключевое слово тут «группа» – объединение по определенным критериям (возраст, стаж) Таких групп, как правило, в крупных организациях бывает несколько – 5 или 6.

Читайте также! Как повысить эффективность сотрудников: 8 главных методовСовет № 2: занимайтесь профилактикой.

Сегодня медицинское страхование придерживается позиции, что лучше работать над предупреждением заболевания, чем столкнуться уже с запущенной стадией болезни. Такой подход снизит стоимость страхования в будущем, а медицинская профилактика и профосмотры позволят уменьшить затраты на лечение.

Куда сложнее запустить механизм, работающий с предупреждением лечения, проще рассказать сотрудникам о клиниках, включенных в ДМС. Однако работодателю стоит приложить усилия и вовлечь персонал в профилактическую заботу о здоровье. В качестве помощи может быть:

- врач-куратор, который сориентирует на рынке медицинских услуг;

- врач в офисе, который на ранней стадии выявляет болезнь, предупреждает ее развитие и экономит рабочее время;

- диагностические чекапы — проверки здоровья сотрудников без серьезных жалоб;

- анализ динамики заболеваний: вы сможете предсказать сезонные эпидемии, предупреждать развитие профессиональных заболеваний в разных отделах компании;

- вакцинация;

- программы психологической помощи сотрудникам;

- программы отказа от курения;

- программы контроля веса.

Михаил Дашкиев о Сергее Азимове

Работа современных страховых компаний сегодня направлена на то, чтобы сэкономить рабочее время сотрудников, улучшить уровень здоровья, но при этом сохранить страховой бюджет.

Совет 3: делите траты с сотрудниками.

На сегодняшний день актуальность приобретает оформление страхового полиса с франшизой. Это возможность снизить цену корпоративного ДМС, повышающего лояльность сотрудников, при этом не потеряв в качестве оказываемых услуг.

К примеру, сотрудник сам оплачивает первый прием у врача, а в случае обнаружения заболевания страховая компания покрывает его лечение. Первичный прием врача при этом работнику оплачен не будет – это и есть франшиза.

Оформление страхового полиса с франшизой наиболее распространено среди молодых коллективов. Такие сотрудники ставят в приоритет повышение уровня заработной платы, нежели наличие ДМС. В случае серьезных заболеваний молодому человеку всегда будет оплачено лечение, а остальной соцпакет останется невостребованным.

Стоит отметить, что наличие страхового полиса с франшизой позволит получить скидки при обращении в медицинские учреждения премиального класса. При этом для компании такого рода страхование обойдется на 25 % дешевле.

Такая модель страхования появилась совсем недавно, поэтому практика заключения такого рода договоров в России только формируется.

Совет № 4: стоит обратить внимание на взаимодействие страховых компаний с клиентами.

Новообразованная страховая компания всегда сталкивается с рядом трудностей: документация, взаимодействие с сотрудниками и новые клиники. Если у застрахованной организации возникают сложности в коммуникации со страховой фирмой, то это служит основанием для расторжения договора о страховании и смене страховщика.

Чтобы не пришлось столкнуться с недобросовестными страховыми компаниями, работодателю стоит лучше проводить отбор кандидатов-страховщиков, особое внимание уделяя организациям с положительными отзывами клиентов и хорошей репутацией. Нужно выяснить, как в фирме строится коммуникация с клиентами, в какой срок рассматриваются жалобы, какой функционал может предложить страховщик, какие услуги будут включены в ДМС и подойдут ли они для вашего персонала.

29-30 ноября

29-30 ноября

19:00 по МСК

19:00 по МСК